José Rafael Revenga

Julio 10, 2016

Antes de entrar en

materia incluyo la grata conversación sostenida con Pedro Penzini el lunes 04.07

en su programa "con Todo y Penzini" que transmite Globovisión en la

cual tocamos los tomas de la separación del Reino Unido de la Unión Europea;

las implicaciones de las elecciones del 26J en España y algunas

condicionalidades que afectan el proceso del referendo revocatorio iniciado en

Venezuela. Sobre este último punto la lectura de la nota Plantilla del Pacto de Luis Enrique Alcalá en su blog doctorpolitico.com complementa mi

breve exposición en el programa televisivo.

El contexto actual

Durante las últimas

semanas hemos presenciado un conjunto de irrupciones que modifican a corto y/o largo plazo el siempre móvil y cambiante mundo de la industria de hidrocarburos.

El deterioro de las expectativas del crecimiento

económico a nivel mundial sumado a las incertidumbres vigentes en los mercados

financieros y la presencia de ondas expansivas con cargas negativas y de

diferente frecuencias proyectan una atmósfera de expectación negativa plagada

de cumulonimbos en cuanto a una recuperación sostenida del nivel de los precios

del crudo.

Si bien el horizonte de $60/b para el WTI

a fines del 2016 no es descartable, no hay que subestimar una caída abrupta a

niveles de $30/b. Ese es el rango de la incertidumbre en la cual tienen que

sortear los desenlaces adecuados todos aquellos involucrados en el manejo o en

los resultados arrojados por la industria.

El 07.07 el precio del WTI para los contratos por vencerse el próximo agosto se situó en $45,70 regresando a niveles de hace un par de meses. El nuevo nivel representa una caída superior al 7% en comparación con el promedio de la semana anterior, la mayor reducción intersemanal desde febrero 2016. Con un grado adicional de precisión anoto que el WTI (CLQ6) se encontraba en $49,07/b el 03.07 y cinco días después –el 08.07- había descendido a $45,19/b.

En otras palabras, el equilibrio

oferta/demanda no encuentra pie seguro en el resbaladizo tablero mundial. Al no

encontrar tracción adecuada los precios tienden a disminuir su nivel previo.

Richard Hastings,

macro strategist at Seaport Global Securities opina:

El director ejecutivo de la organización International Energy Agency (IEA) Fatih

Birol expuso en la reunión en Washington del 30.06 de los Ministros de Energía

del G20 la urgente necesidad de la cooperación internacional para asegurar un

futuro “bajo-carbón” con una energía “más limpia” al tener en cuenta que se requieren

inversiones por un total de $68 billones para las inversiones capital en

múltiples fuentes de energía para atender la demanda prevista para el 2040.

“There is hope for a better situation in 2017, but this is only the middle of 2016. West Texas Intermediate prices could revisit the lower $40s before some stability returns.”

|

| Bloomberg 10.06--08.07.2016 |

Procedo a reseñar algunos de los factores causales activos en la generación de la fricción que dificulta aumentar los precios del petróleo:

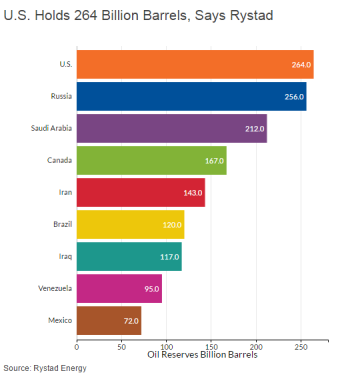

Los Estados Unidos: las

mayores reservas de crudo

En

los primeros de días de julio, la prestigiosa empresa Rystad Energy dio a

conocer el estudio [Ver http://goo.gl/sugSXJ] llevado a cabo durante tres años para

evaluar 60.000 campos en explotación. Los resultados asignan el primer lugar a

los EE.UU. con 264 millardos de barriles superando así a Rusia la cual ocupa el

próximo lugar con 212 millardos seguida por Canadá con 167 millardos mientras

Venezuela aparece con un registro de 95 millardos.

El

dato referente a Venezuela contrasta fuertemente con la estimación oficial dada

a conocer por el Ministerio del Poder Popular para el Petróleo y la Minería

la cual gira alrededor de 300 millardos de barriles. La diferencia se debe

ciertamente a un criterio más restringido por parte de la empresa investigadora

sueca pero el registro venezolano está avalado por el BP Statistical

Review of World Energy.

A principio de julio el excedente de la oferta

global era de 350.000 b/d. Este nivel puede aumentar repentinamente al tener en

cuenta la producción a niveles máximos de Rusia y Arabia Saudí e igualmente,

por la reactivación de los taladros horizontales en los yacimientos shale

en los EE.UU. cuyo número ha aumentado en casi 10 unidades por semana durante

las últimas seis.

Algunas cifras básicas relacionadas con los EE.UU.:

i) la producción de crudo aumentó en un 70% a partir del 2008, ii) la

producción estadounidense viene declinando lentamente de 8,9 millones b/d en

04.2016 a 8,6 millones b/d en 06.2016 y

un estimado 8,2 millones b/d a fines del 2016, iii) las importaciones han caído

de 60% a 30% de la demanda nacional y iv) los inventarios de crudo alcanzan a

524 millones de barriles, un record histórico para inicios de la temporada de

verano lo cual es un indicador de un posible preocupante excedente.

Sin embargo, las importaciones de crudo durante la última

semana de junio promediaron 8,4 millones b/d

para un aumento de 808.000 b/d en relación a la semana anterior.

Arabia Saudí dominante

La estrategia de Arabia Saudí, en

marcha por casi dos años, centrada en no reducir la producción a costa de una caída

de los precios y de la merma de recursos fiscales a fin de preservar o aumentar

el porcentaje de los mercados atendidos ha dado resultado.

Los productores del Medio Oriente

copan 34% del mercado mundial con una

producción de 32 millones b/d. Mientras tanto, la producción en los EE.UU ha

descendido en 900.000 b/d. La paradoja es que al subir los precios a niveles

cercanos a $60/b la extracción del shale

oil se recuperaría en pocos meses.

Además, la circunstancia ha

obligado a los frackers a importantes

incrementos en la productividad mediante avances tecnológicos en la perforación

de los pozos horizontales lo cual vaticina que en menos de 2 años el umbral de

rentabilidad descenderá a niveles de $50/b o aun algo menos.

En otras palabras, el shale oil y el shale gas, cuyos yacimientos están dispersos desde Argentina hasta

Rusia y China son el “techo” futuro a

cinco o diez años plazo para el nivel de los precios.

Las interrupciones (outages)

de suministro han fortalecido los precios

Las interrupciones no programadas

en Canadá por incendios de los bosques, en Nigeria por sabotaje de las

instalaciones por parte de grupos insurgentes militarizados, en Libia por la

división del país y de las facilidades petroleras en dos bandos antagónicos y

en Venezuela por un reajuste de su industria han removido 3,5 millones de b/d

`del flujo mundial lo cual ha permitido que los precios no se mantuvieran al

nivel de los $25/b como ocurrió en febrero pasado.

Por ejemplo, en Nigeria, a pesar de

un supuesto cese al fuego entre el gobierno y grupos insurgentes, un explosivo

submarino, colocado con toda maestría en un oleoducto para llevar el crudo al

terminal de Forcados por los auto-designados “Niger Delta Avengers”, ha mermado

la exportación de nuevo en 300.000 b/d. La producción nigeriana ha caído de su

máximo volumen de 2,2 millones b/d a solo un millón b/d para después repuntar en

unos 400.000 b/d.

Otro factor dentro de la cornucopia de las fuerzas que desequilibran la estabilidad momentánea del precio del crudo día a día es la demanda energética por parte de China. Si bien las cifras en cuanto a su desempeño económico son difíciles de escrudiñar, hay varios indicios actuales de su desaceleración. Por una parte, la compra de crudo a fines estratégicos para aumentar su inventario a bajo costo durante los últimos meses ha alcanzado su tope.

Otro factor dentro de la cornucopia de las fuerzas que desequilibran la estabilidad momentánea del precio del crudo día a día es la demanda energética por parte de China. Si bien las cifras en cuanto a su desempeño económico son difíciles de escrudiñar, hay varios indicios actuales de su desaceleración. Por una parte, la compra de crudo a fines estratégicos para aumentar su inventario a bajo costo durante los últimos meses ha alcanzado su tope.

Adicionalmente, la tasa del

crecimiento de activos fijos ha declinado al 9,6% como promedio del periodo

enero-mayo 2016 lo cual si bien no indica un vector negativo si asoma la

presencia de una pérdida de impulso.

La incertidumbre por despejar

La incertidumbre de las

estimaciones del valor del crudo de aquí hasta fines del 2017 varía desde

quienes prevén una caída de $50/b a $40/b hasta aquellos expertos en la

volatilidad de la variación de los precios de las commodities quienes mantienen la vista fijada en un horizonte con

un rango entre $69 y $72/b a mediados del próximo año.

Como muestra adicional del pantanal

de la incertidumbre en que se encuentran los traders, los financistas y los operadores de la industria tenemos

el criterio de uno de las principales autoridades a nivel mundial quien propone

un nivel de precio para fines del 2016 similar a los $50/b de hoy [el miércoles

06.07 el WTI cierra en $ 46,33/b] y un aumento de hasta $60/b a fines del 2017.

Una visión algo más optimista es

compartida por los ministros de energía tanto de Rusia como de Arabia Saudí

quienes hace poco aseveran que el excedente flotante de suministro esta por

desaparecer.

La Federación Rusa en plena producción

Rusia aumenta sus exportaciones de crudo

en 4,9% al compararlas con el primer semestre del 2015 lo cual representa un promedio

total de 5,55 millones b/d. La Federación ha mantenido un ritmo alcista

continuo desde Julio 2014 el cual la llevará a superar ampliamente su marca

histórica de 1,8 millardos barriles durante el año. Su producción promedio en

junio 2016 fue de 10,84 millones b/d.

Hay que tener en cuenta la existencia de

una intensa competitividad entre Rusia e Irán por suplir los mercados del sur

de Europa y mantener sus cuotas de penetración.

Claramente, la estrategia rusa tiende a incrementar el volúmen total de crudo lanzado al mercado mundial lo cual tiende a ejercer una presión hacia la baja sobre el nivel de precios del recurso energético.

Claramente, la estrategia rusa tiende a incrementar el volúmen total de crudo lanzado al mercado mundial lo cual tiende a ejercer una presión hacia la baja sobre el nivel de precios del recurso energético.

Aun más intensa es la rivalidad entre

Rusia y Arabia Saudí en el plano comercial. Durante los últimos tres meses

Rusia ha superado al Reino como principal exportador de crudo a China que

importó 5.245 toneladas –el equivalente de 1,24 millones b/d- en mayo pasado mientras su competidor exportó

961.000 b/d. Arabia ha respondido al ofrecer descuentos significativos para la

colocación de su producto en los mercados asiáticos y estadounidenses.

Libia

unifica su producción petrolera

A partir del derrocamiento del coronel Gadafi en el 2011 Libia ha estado profundamente convulsionada y dividida en dos regiones más o menos equivalentes en cuanto a la extensión del territorio, ambas con acceso al Mediterráneo, a causa de una guerra entre facciones tribales antagónicas cada una con su propia empresa petrolera.

A partir del derrocamiento del coronel Gadafi en el 2011 Libia ha estado profundamente convulsionada y dividida en dos regiones más o menos equivalentes en cuanto a la extensión del territorio, ambas con acceso al Mediterráneo, a causa de una guerra entre facciones tribales antagónicas cada una con su propia empresa petrolera.

Como resultado de la enemistad declarada las facilidades de infraestructura y los terminales de embarque han sido devastados y un gran número de pozos han sido abandonados hasta el punto que la producción ha descendido en un millón de b/d para ubicarse en 325.000 b/d.

Ahora se presenta el novedoso

acontecimiento de una “consolidación” acordada por ambos bandos en una sola

compañía denominada National Oil Company la cual repartirá de modo igual las

divisas obtenidas por el repunte de la industria petrolera.

Obviamente, el aumento total de la

producción no se dará de inmediato pero si se puede que duplique el actual

nivel en los próximos dos o tres meses y alcance los 700.000 b/d.

Reuters informa que en una segunda etapa, de mantenerse la conciliación de intereses, los campos de El Sharara y El Feel pudieran activarse. Muy significativo es el acuerdo por parte de ambos protagonistas de neutralizar las fuerzas de ISIS presentes en varios puntos estratégicos. En todo caso, el acuerdo permite la reactivación casi inmediata de dos de los principales terminales -Es Sider and Ras Lanuf- de exportación cerrados desde el 2014.

Reuters informa que en una segunda etapa, de mantenerse la conciliación de intereses, los campos de El Sharara y El Feel pudieran activarse. Muy significativo es el acuerdo por parte de ambos protagonistas de neutralizar las fuerzas de ISIS presentes en varios puntos estratégicos. En todo caso, el acuerdo permite la reactivación casi inmediata de dos de los principales terminales -Es Sider and Ras Lanuf- de exportación cerrados desde el 2014.

No hay comentarios:

Publicar un comentario