José

Rafael Revenga

Febrero 22, 2015

Para el 10.02.2015 los precios del petróleo iniciaron

una recuperación que llevo el Brent a $57,25/b; el WTI a $52,86/b y el

Dubai a $55.06. Si bien las noticias son positivas, pocos se atreven a a ver en

ellas una tendencia duradera durante los próximos meses.

Personalmente estoy jugando con la metáfora que he

llamado como "el efecto Delfín" según el cual el Brent al aproximarse

a la franja de los $70 a $75/b vuelve a descender a la franja de los $50 a

$55/b dado que se reactivarían de la producción de los frackers al ver que los niveles altos permiten

la rentabilidad de la mayoría de sus operaciones y por ende, una nueva

generación de un glut o exceso de suministro.

En otras palabras, un salto fuera de la superficie

(unos $60/b) para después proceder a una nueva inmersión alrededor de los $50/b

y continuar con un nuevo salto que alcance unos $70/b.

Hay que tener en cuenta que contrario al rápido ritmo

que mantienen los delfines en su hábitat, para “el efecto Delfín”, en el mundo de la oferta/demanda del petróleo,

las decisiones de hoy en día se traducen

en realidades de producción a plazos de cinco o más años.

En la actualidad algunos expertos hablan de un precio de $20/b. Otros consideran que se estabilizará en el rango de $40 a $50/b. Otros especulan que el “valle” actual será seguido por un “pico” que pudiera alcanzar los $200/b. Son conjeturas que tratan dominar intelectualmente una dinámica totalmente imprevista responsable de una erosión del 60% de los precios del combustible en solo seis meses a partir del pasado mes de julio.

La “niebla del mercado”

La incertidumbre revela que el mercado no ofrece un equilibrio estable de la oferta/demanda ya que cualquiera de las dos variables puede asumir valores diferentes en base a decisiones autónomas o debido al impacto de las tendencias estructurales de las economías en cuestión.

Además, hay que agregar las fuerzas de irrupción en el mercado imperfecto representadas por las disrupciones políticas y los accidentes propios de los riesgos de la industria.

Un especialista lo ha llamado la “niebla del mercado”.

Los expertos yerran

Por ejemplo, el 29.11.2013 Reuters reseña los resultados del sondeo mensual de 27 analistas cuyo consenso arrojo que el precio promedio del marcador global Brent para el 2014 seria $104,10/b mientras para el 2015 se calculó un precio de $102,60.

La realidad dictaminó otros valores. A partir de julio del 2014 los precios caen de manera sostenida por más de seis meses hasta acusar un significativo rebote al final de la segunda semana de febrero del 2015 en la cual el Brent alcanza $61,52/b mientras el barril marcador para los EE.UU. fue negociado en el NYME a $52.78.

Quizás más ilustrativo es referirnos al salto a partir del 23.01.2015 el cual para el Brent significó un aumento del 26% y para el NYMEX un 16%. Un significativo rebote después de tocar el piso de los $40/b.

La flexibilidad es una ventaja de los frackers

Hacia el futuro a corto plazo, hay que tener en cuenta que reponer un pozo en producción toma largos meses. Es decir, aumentar el nivel de producción no es cuestión de abrir un grifo. Estimaciones recientes consideran que el superávit actual en los EE.UU., equivalente a un millón de barriles, pudiera agotarse el próximo verano por lo cual los precios pudieran tener otro importante rebote.

Por ejemplo, en la segunda semana de febrero el numero de taladros activos declino en 84 unidades lo cual significo un aumento de los precios en 9,4% ayudado por cuatro tempestades invernales en el Noreste.

En total, durante los últimos tres meses unos 400 taladros han cesado operaciones. No obstante, no sería sorprendente que se produjera una nueva caída de los precios antes de alcanzar un nivel superior en el cuarto trimestre del 2015. Schlumberger y Baker Hughes, las dos empresas más importantes de servicios a la industria petrolera mundial despidieron, en conjunto, a 16.000 trabajadores en las últimas semanas.

Los frackers mantienen sus operaciones

Una recomendación primordial: las petro-naciones deben elaborar sus presupuestos anuales de gastos fiscales dentro de un abanico de parámetros mini-max en cuanto al nivel de los precios de su dominante producto de exportación.

Una segunda consideración con directas implicaciones sobre el comportamiento del mercado global es la fundamental “ley”: los pozos para la explotación del shale oil y sus perforaciones horizontales son fáciles de cerrar y de abrir en comparación con los métodos convencionales de explotación.

Es decir, una vez que los precios promedios vuelvan a alcanzar un nivel de $70/b, los frackers volverán a entrar en acción convirtiéndose de nuevo en los “swing producers” o sea los productores que rigen el mercado. Por más de tres décadas este rol había sido asumido por Arabia Saudí y en general por las decisiones cartelarias de la OPEP.

Las informaciones más recientes a mi disposición indican que las dos grandes “playas” para la producción de shale oil –Bakken en Dakota del Norte y Eagle Ford en Texas- aumentaran su producción en 45.000 b/d en diciembre pasado. En ese mes Eagle Ford produjo 1.600.000 b/d lo que significa un incremento de 40% en relación con el mismo mes un año antes. La formación de Bakken en Dakota del Norte promedio una producción de 1,2 millones de b/d en diciembre del 2014 lo cual representa un salto de 296.000 en relación al nivel correspondiente al 12.2013.

En comparación, el costoso y complejo proyecto de Anadarko de una plataforma costa-afuera en el Golfo de México frente a Luisiana ha iniciado su producción de 80.000 b/d después de seis años de construcción.

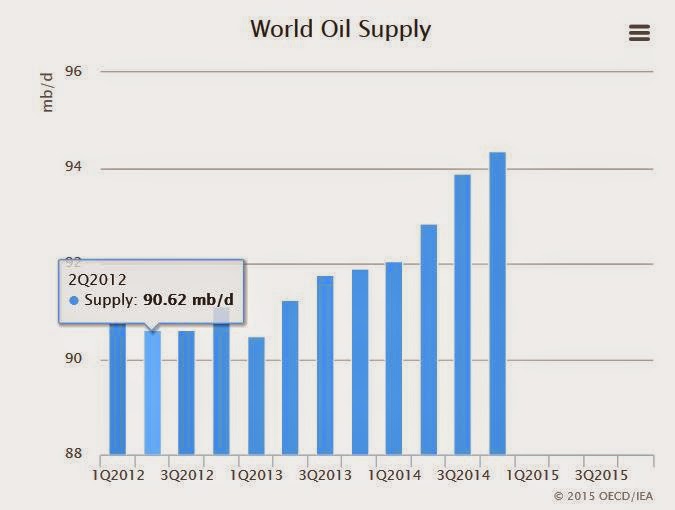

El más reciente informe de la Agencia Internacional de Energía

El informe Oil Market Report de la International Energy Agency para febrero del 2015 señala un leve descenso del suministro global por el monto de 235.000 b/d para un total de 94,1 millones b/d. lo cual apunta al inicio de un presión ascensional sobre el nivel de los precios.

En todo caso, hay que indicar que el aumento de la producción no-OPEP aumentara solo en 800.000 b/d. al considerar que ahora se calcula que la producción USA descenderá en 200.000 b/d en comparación con el estimado de enero del 2015.

En cuanto a la producción OPEP ella se redujo en unos 240.000 b/d en enero del 2015 y sin embargo supero en 31.000 b/d el techo de los 30 millones b/d prefijado por las cuotas asignadas. Arabia Saudí, Kuwait, Angola y Nigeria contribuyeron a compensar las reducciones en Libia y en Irak.

El reporte proyecta un aumento de la demanda mundial de 0.9 millones b/d, el mismo que en el 2014, para un promedio de 93,4 millones b/d en el 2015.

La dinámica incontrolable

Un artículo (“Get ready for $10 oil”) aparecido en Bloomberg el 16.02 alerta sobre la realidad por venir de un precio de $10/b. Los factores mencionados tienden a ser más de fondo que simples aumentos o disminuciones de las ofertas de algunos países productores y/o exportadores.

Una primera consideración apunta al menor crecimiento de la economía china la cual asumió dos terceras partes del crecimiento de la demanda durante los últimos diez años, al mínimo crecimiento de la Eurozona y al decrecimiento sostenido de Japón.

Dichos factores, combinados con el aumento de la producción USA en 15% y la reducción de sus importaciones en 4% durante el 2014 y, adicionalmente, progresos continuos en la eficiencia energética de las naciones configuran una declinación de la demanda.

La acotación fundamental indica que el mercado global de la energía proveniente del petróleo, gas y carbón ha mutado de una fijación de precios por un cartel dominante a las sencillas pero inescapables leyes del mercado. De ahora en adelante se trata de competir. Es decir, un salvese quien sepa. Los principales miembros del cartel han reconocido que hay que navegar en aguas misteriosas y por lo tanto recurrir a violaciones de las cuotas y descuentos especiales para no perder segmento en el mercado.

Se trata de proteger, mantener y de ser posible, aumentar el porcentaje de mercado abastecido. Las determinantes reuniones de los “jeques” de la OPEP son rituales fenecidos. La variable crucial pasa a ser la fortaleza del musculo de reservas financieras con las cuales se pueden subsidiar los precios bajos por anos. La otra variable por tener en cuenta en una era de precios venidos a menos es el costo de producción. Mientras mayor sea el costo de producción menor será el margen para reducir los precios y por consiguiente se tendera a perder cuotas de mercado.

Una tipología de las petro-naciones

La casilla ideal para las naciones exportadoras cuyos ingresos de divisas y políticas fiscales sean petro-dependientes en alto grado, es la conjunción de amplias reservas fiscales (+RF) y bajos costos de producción (-CP). En forma simbólica: [+RF-CP]

Por ejemplo, Arabia Saudí calcula que puede mantener su dinámica fiscal actual por dos años con un precio de $40/b al encajar perfectamente en la casilla [+RF-CP]

Al contrario, en el extremo opuesto encontramos las naciones con un débil amortiguador de reservas fiscales (-RF) y altos costos de producción (+CP) se encuentran en una situación cada vez más débil a pesar de contar con gigantescas reservas en el subsuelo.

Estas naciones [–RF+CP] corren el riesgo no solo que sus reservas de petróleo y gas permanezcan bajo tierra por largo tiempo sino, en el mejor de los casos, de ser subexplotadas. Tal es el caso de Venezuela.

La paradoja es que las naciones en la casilla (-reservas fiscales/+costos de producción)

[–RF+CP]) están obligadas, para salir de su atolladero, a aumentar aceleradamente su producción total lo cual se opone diametralmente a una política de reducción de los niveles de producción por lo cual han clamado algunos de esos países. Ciertamente con el propósito sigiloso de convencer a los países con amplias reservas y producción sumados a sus bajos costos que sean ellos quienes procedan a asumir el costo de regresar a la cómoda hegemonía del cartel.

Para un análisis operacional hay que resaltar en los factores de costo aquel relacionado con la exploración y desarrollo para diferenciarlo del costo marginal necesario para el mantenimiento de cierto nivel de producción del pozo.

La OPEP enfrenta el mercado

La estimación más reciente señala que el 80% de la nueva producción de shale oil en USA durante el 2015 procederá si el nivel de precios se estabiliza entre $50 y $69/b.

En otras palabras, mientras más se dé un alza de precios dentro de ese margen, mayor será el número de nuevos pozos con taladros horizontales en formaciones rocosas lo cual aumentara la propensión a la declinación de los precios en pleno respeto al subibaja de la admirable natación de los amigos delfines.

Otro factor importante es el costo continuo de operación una vez terminadas las operaciones del taladro y el ensamblaje de las tuberías. Este es costo es el que requiere el flujo de caja constante. Una organización dedicada a la investigación del sector energético calculo que en el 2014 solo algo menos del 2% de los campos en explotación arrojaban un flujo de caja negativo cuando el precio del barril descendiera a $$0.

El costo marginal para los productores de shale oil en Texas no supera los $20/b. Por lo tanto, una caída precipitosa de los precios incidirá en frenar nuevas inversiones pero su impacto sobre la producción actual será muy leve. Solo los pozos ineficientes serán clausurados.

La erosión de la capacidad de la OPEP para fijar precios mediante el aumento o la disminución de su producción sigue disminuyendo. Los pronósticos para el 2017 consideran que la demanda total para el petróleo proveniente de la Organización será de 28,2 millones de b/d en comparación con los 29,12 millones de b/d previstos para el 2015 y los 30,7 b/d promediados durante el 2014

.

Flashpoints geopolíticos

¿Pudiera darse un “pico”, un aumento abrupto o “spike” de los niveles de los precios del petróleo? Obviamente la respuesta tiene que relacionarse con los riesgos geopolíticos tales como el cese casi total de la producción en Libia, el desenlace de las negociaciones del P5+1 con Irán, la violencia islámica en contra la vulnerable infraestructura de la industria, la tensión entre Rusia y la Unión Europea, etc.

En particular, los militantes islámicos dinamitaron el oleoducto proveniente del campo El Sarir en Libia el cual lleva el combustible al puerto de Hariga para su despacho a Italia. Si se mantiene la merma de más de un millón de b/d en la producción de Libia la exportación alcanzaría solo 200.000 b/d lo cual elevaría de inmediato el nivel de los precios del crudo.

Son factores revestidos de una probabilidad significativa pero de no ocurrir, el negocio petrolero ha entrado en una fase de alta competitividad en un mercado abierto como nunca lo ha estado desde hace más de medio siglo.

Una apreciada experta me hace llegar un documento reciente de BP el cual afirma que la década del 2020 la producción de shale oil en los EE.UU. perderá impulso y el déficit será atendido por una mayor producción de la OPEP la cual reconquistaría su cuota de mercado de un 40% alrededor del 20135.

El economista jefe de la corporación declaró:

“El shale oil estadounidense no puede crecer indefinidamente…Sin embargo, EE.UU. será autosuficiente en la década de los 2030s y América del Norte [incluye a Canadá y a México] se convertirá en un exportador neto en los próximos años”.

En todo caso, el presidente ejecutivo de Aramco, Khalid Al Falith recién declaró: “Estamos contando algunos gastos que podíamos recortar, pero estamos comprometidos como nunca a nuestra estrategia a largo plazo”.

No hay comentarios:

Publicar un comentario