José Rafael Revenga Noviembre 09. 2014

jrrevenga@gmail.com

@revengajr

- "Creo que el precio del crudo rebotará alrededor del segundo semestre del proximo año. La situación de los precios bajos no puede continuar". (Abdulla el-Badri, secretario general de la OPEP)

- OPEP calcula que la demanda total por su crudo descenderá en un 5% -unos 1,5 millones b/d- hasta el 2018 a pesar del aumento en la demanda mundial

- La producción de OPEP promediará solo unos 28,5 millones b/d hasta el 2018. El reciente World Oil Outlook 2014 lo deletrea con toda claridad

- De por si, la OPEP ve reducida su oferta por debilidad de la demanda. La reducción programada de las cuotas de producción de sus miembros acelararía un proceso preocupante.

- Lo importante es la magnitud del rebote de los precios. El "escenario referencia" deberia contemplar solo una recuperación del 50% de la caída a partir de junio pasado.

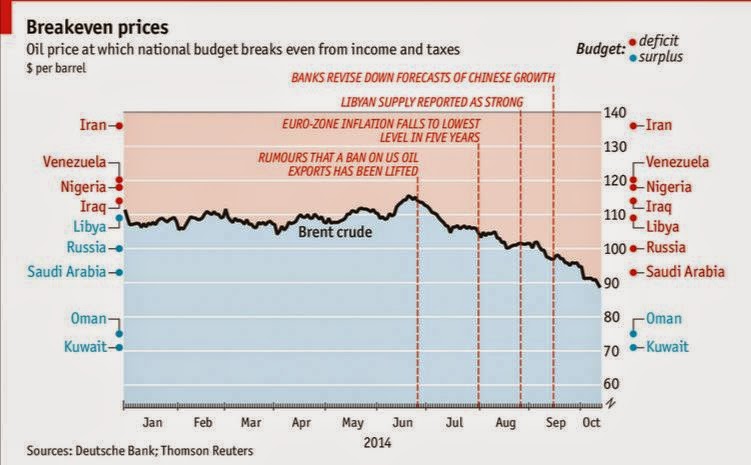

Mientras en octubre pasado el nivel de precios del

crudo alcanza su nivel más bajo en los últimos cuatro años ($83/b), la OPEP, en conjunto, registra en septiembre

su nivel de producción más alto en los dos últimos años: 30,84 millones de b/d vs 31,06 b/d en noviembre

2012.

Si bien en octubre la producción OPEP desciende en

120.000 b/d, la variacion no se debe a

una decisión colectiva de reequilibrar el mercado mundial sino a pequeñas variaciones

en Angola y Nigeria las cuales no modifican el alto nivel actual alcanzado.

Las estimaciones recientes de los analistas más autorizados del

enrevesado mercado mundial de la energía, pronostican que la reunión ordinaria

de la OPEP, programada para el próximo lunes 27 de noviembre en Viena, no

acordará una reducción en las cuotas de producción de sus doce miembros. Y si

ocurre algún tipo de resolución al respecto, esta no dejara de ser “window-dressing”

o maquillaje para ocultar el consenso venido a menos entre sus miembros en

cuanto a política de producción del crudo.

Para las naciones productoras de crudo incorporadas en

la OPEP el tema de decisión no es tanto la reducción de los volúmenes de producción aprobada de manera colectiva sino

la de proteger su cuota actual del mercado y evitar el desplazamiento de su

oferta convencional por el suministro facilitado por las nuevas tecnologías de

extracción. Estas han facilitado la

presencia de nuevos exportadores que han volcado su oferta en competencia con los

exportadores tradicionales y han quebrado el equilibrio existente.

Los voceros de algunas naciones miembros con un nivel

de producción de segundo rango, han

expresado su criterio positivo en cuanto a la adopción de una reducción de los

volúmenes colocados en el mercado mundial por parte de la OPEP.

Según ellos, una

tal decisión permitiría recuperar un equilibrio centrado sobre el actualmente

casi mítico precio de $100/b. No he visto

precisión sobre cuál sería el monto del recorte ni cuál sería la distribución

del racionamiento asumido. Un primer cálculo indica la necesidad de restar por

lo menos un millón de b/d.

Varios factores inciden en negar tanto la posibilidad

como la conveniencia de semejante formula:

i) dicho volumen sería reemplazado por

productores no-OPEP con lo cual la pérdida de mercado se acentuaría;

ii) los principales productores de la OPEP, entre

ellos Arabia Saudí, Irán y Kuwait, han

rechazado públicamente dicha fórmula;

iii) otros países tales como Libia e Irak están

decididos a aumentar su producción;

iv) frecuentemente se olvida el limitado

apalancamiento de la OPEP en establecer los equilibrios en cuanto a la realidad

multifactorial de precio/producción/ingresos totales/ cuota de mercado.

La Organización contribuye algo menos de uno cada tres barriles presentes en la oferta mundial. De estos, uno de cada tres se origina en Arabia Saudí la cual administra su posición dominante como miembro “alfa” según sus intereses y criterios.

La Organización contribuye algo menos de uno cada tres barriles presentes en la oferta mundial. De estos, uno de cada tres se origina en Arabia Saudí la cual administra su posición dominante como miembro “alfa” según sus intereses y criterios.

v) el más reciente “forecast” de la OPEP

estima una disminución de la demanda para sus productos en el 2015 la cual

descenderá al nivel de los 29,20 millones de b/d. frente a un incremento de la demanda

mundial estimada solo entre 500.000 b/d a 1.000.000 b/d.

O sea, la mayor probabilidad en cuanto al desenlace reside en la búsqueda por parte del mercado de un equilibrio a independiente de la reducción de un millón de b/d por parte de la OPEP.

Por lo tanto, luce insensato proponer una reducción voluntaria adicional la cual contribuiría directamente a un debilitamiento de la cuota de mercado de la OPEP y principalmente de algunos de sus miembros sin poder garantizar un aumento del nivel de precios.

El resultado neto para los promotores de la reducción oficial, entre estos Venezuela, sería la disminución de sus ingresos totales y un desequilibrio fiscal aun más grave.

Es difícil de justificar la “posición adelantada” promovida por Venezuela en cuanto a la convocatoria con toda urgencia de una reunión extraordinaria de la OPEP sin haber calibrado las realidades del mercado y el posicionamiento de nuestros socios productores.

OPEP, como cartel de cooperación competitiva, está sujeta a las realidades de un mercado energético cada vez mas diversificado en cuanto a sus tecnologías de extracción.

Si la OPEP ha de seguir funcionando como fulcro importante de la política energética mundial, entonces debe aceptar la neutralización de su casi-monopolio en la fijación de los precios de exportación del crudo frente a nuevos mega-exportadores como Rusia.

A la vez, se torna cada más laborioso conciliar los enfoques de un miembro exportador como Libia con una producción de 200.000 b/d a principios del 2014 con los de Arabia Saudí con una capacidad 50 veces superior.

En la Cumbre Internacional de Energía celebrada en Singapur durante los últimos días de octubre con la participación de 10.000 asistentes, Maria van der Hoeven, directora ejecutiva de la Agencia Internacional de Energía, afirmó:

O sea, la mayor probabilidad en cuanto al desenlace reside en la búsqueda por parte del mercado de un equilibrio a independiente de la reducción de un millón de b/d por parte de la OPEP.

Por lo tanto, luce insensato proponer una reducción voluntaria adicional la cual contribuiría directamente a un debilitamiento de la cuota de mercado de la OPEP y principalmente de algunos de sus miembros sin poder garantizar un aumento del nivel de precios.

El resultado neto para los promotores de la reducción oficial, entre estos Venezuela, sería la disminución de sus ingresos totales y un desequilibrio fiscal aun más grave.

Es difícil de justificar la “posición adelantada” promovida por Venezuela en cuanto a la convocatoria con toda urgencia de una reunión extraordinaria de la OPEP sin haber calibrado las realidades del mercado y el posicionamiento de nuestros socios productores.

OPEP, como cartel de cooperación competitiva, está sujeta a las realidades de un mercado energético cada vez mas diversificado en cuanto a sus tecnologías de extracción.

Si la OPEP ha de seguir funcionando como fulcro importante de la política energética mundial, entonces debe aceptar la neutralización de su casi-monopolio en la fijación de los precios de exportación del crudo frente a nuevos mega-exportadores como Rusia.

A la vez, se torna cada más laborioso conciliar los enfoques de un miembro exportador como Libia con una producción de 200.000 b/d a principios del 2014 con los de Arabia Saudí con una capacidad 50 veces superior.

En la Cumbre Internacional de Energía celebrada en Singapur durante los últimos días de octubre con la participación de 10.000 asistentes, Maria van der Hoeven, directora ejecutiva de la Agencia Internacional de Energía, afirmó:

“No debemos asumir como dogma que

OPEP regrese a su viejo rol como el productor bisagra”.

PROSPECTIVA 2015

El marcador Brent oscilará entre 80 y 90 $/b. El barril venezolano podría promediar alrededor de los $80.

El descenso de los precios del combustible energético afectará los ingresos de las naciones exportadoras para quienes un porcentaje significativo de su PNB depende de la salida del crudo pero también impactará negativamente los proyectos de extracción de alto costo y tendera a frenar o eliminar las inversiones en aguas ultra-profundas y en la producción de gas y petróleo provenientes de la formacion de lutitas.

Por lo tanto, los ganadores o los sobrevivientes de este nuevo equilibrio dinámico velarán por el costo de producción del barril promedio.

Los hay desde Arabia Saudi a $5/b hasta Venezuela cuyo costo de producción incluye una sobrecarga social directa, lo cual lo eleva a unos $30/d, hasta el petróleo y gas provenientes de los esquistos cuyo costo de producción varía desde los $50/b hasta los $100/b según la naturaleza de los yacimientos.

En el caso específico del crudo extrapesado de la Faja del Orinoco en Venezuela, el costo de producción puede ser algo superior a los $50/b.

Resulta aleccionador poder ver como el desarrollo de

una nueva tendencia, de la irrupción de un factor dinámico inédito, a pesar de

estar a la vista sin muchos regodeos, pasa desapercibido hasta el momento cuando

el anterior equilibrio se viene abajo y entonces casi todos se sorprenden de

ver una nueva realidad.

Por ejemplo, en el caso del aumento de la producción de crudo por parte de los EE.UU. las señales estaban claras: si nos hubiéramos fijados en el nivel de producción correspondiente a enero del 2012 de unos 10.804.581b/d y, un año más tarde, lo hubiéramos comparado con las cifras de enero del 2013 de unos 11.595.999 b/d, el volumen delta resultante indica un aumento de unos 800.000 b/d en solo 12 meses.

El mismo ejercicio para enero del 2014 arroja

12.935.129 b/d para otro incremento de unos 1.300.000 b/d adicionales.

Obviamente, la introducción sostenida en el mercado mundial de 2 millones de b/d adicionales durante dos años no puede sino alterar radicalmente el equilibrio al cual nos habíamos acostumbrado.

Obviamente, la introducción sostenida en el mercado mundial de 2 millones de b/d adicionales durante dos años no puede sino alterar radicalmente el equilibrio al cual nos habíamos acostumbrado.

El ascenso causante del desequilibrio generado por la

oferta estadounidense no se detendrá a corto plazo. En solo los primeros seis

meses del 2014, la producción USA vuelve a dar otro brinco para colocarse en

14.016.516 b/d.

O sea, solo en los treinta meses a partir del

01.01.2012, los EE.UU. han inundado el mercado mundial con algo más de 3

millones de b/d. previamente ausentes. La mayorte la ha asignado a cubrir el deficit de su oferta en el mercado nacional.

Este volumen es significativamente mayor que la capacidad y l

a conveniencia de OPEP en cuanto a la reducción de sus cuotas de producción acordadas.

Este volumen es significativamente mayor que la capacidad y l

a conveniencia de OPEP en cuanto a la reducción de sus cuotas de producción acordadas.

En otras palabras, los EE.UU han reducido su

dependencia del crudo importado casi totalmente y, para escándalo de los

descuidados, se ha convertido en un exportador neto de unos 400.000 b/d.

No es fácil prever el cumulo de consecuencias derivadas

de un nuevo exportador neto de crudo en la escena global. Por ejemplo, el

pasado jueves 06.11 OPEP anuncia oficialmente que su producción de crudo

declinará más velozmente que las estimaciones previas.

Ahora, la Organización calcula una reducción de hasta

1.800.000 b/d para fines del 2017 en comparación con los niveles actuales.

Es decir, OPEP está por perder un 5% del mercado mundial al poder colocar solo 28.200.000 b/d. Repito, no por una decisión colegiada de reducción sino por la presencia de nuevos competidores.

Esa es la gran preocupación de Arabia Saudí cuyos expertos petroleros seguramente se habrán trazado un horizonte de la industria hasta por lo menos el 2040.

NOTA

Un documento de lectura, análisis y discusión obligada es el recién publicado World Oil Outlook 2014 de la OPEP (hacer clic)

Es decir, OPEP está por perder un 5% del mercado mundial al poder colocar solo 28.200.000 b/d. Repito, no por una decisión colegiada de reducción sino por la presencia de nuevos competidores.

Esa es la gran preocupación de Arabia Saudí cuyos expertos petroleros seguramente se habrán trazado un horizonte de la industria hasta por lo menos el 2040.

NOTA

Un documento de lectura, análisis y discusión obligada es el recién publicado World Oil Outlook 2014 de la OPEP (hacer clic)

No hay comentarios:

Publicar un comentario